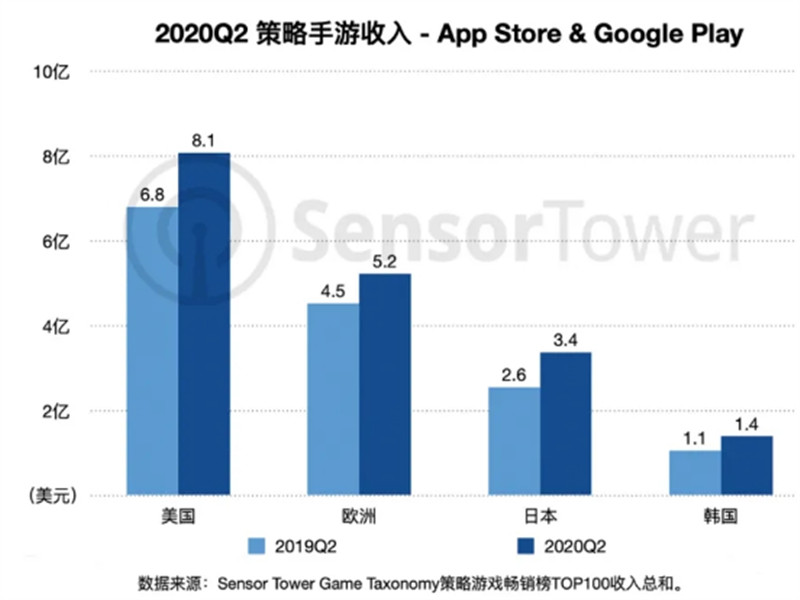

据Sensor Tower最近发布的全球五大手游市场(中国、美国、东南亚、欧洲和日本)观察报告显示,11月全球手游市场整体出现了收入增长、下载量下滑的趋势,值得注意的是,中国市场收入同比增幅3%全球最低,下载量同比下滑了28.8%,成为五大市场报表“最惨”的地区。

可能很多同行都知道,2018年对于国内手游市场是非常难熬的一年,版号审批的暂停、买量成本的飙升以及监管的趋严给行业带来的非常明显的短期影响,但从这份报告我们发现,即便是没遭遇类似情况的发达国家也遇到了增长瓶颈。

11月全球五大手游市场对比:日本第一、中国增幅仅3%

需要提前说明的是,报告里的东南亚市场包括越南、泰国、新加坡、印尼、马来西亚、菲律宾等六个国家,欧洲市场包括英国、法国、德国、意大利、西班牙、瑞典、丹麦、挪威、芬兰9个国家,中国地区仅统计大陆iOS数据。

从收入方面来看,由于未计入中国第三方安卓商店收入,日本成为全球最大的手游市场,11月收入超过12亿美元,同比增幅31.8%,从规模来看,日本手游市场是欧洲的3.3倍、是东南亚的11倍。

11月手游市场规模排名第二是美国,该地区11月收入接近11亿美元,同比增幅24%。排名第四的欧洲市场11月收入3.72亿美元,同比增幅17;第五名东南亚市场规模1.13亿美元,同比增长21%,中国市场虽然以8.78亿美元收入排名第三,但同比增幅只有3%,为五大市场唯一一个增幅不超过10%的地区。

下载量方面,东南亚六国合计贡献3.8亿次下载,位列五大市场第一,同比增幅1.3%;排名第二的美国市场11月手游下载量达到3.62亿次,同比增幅1.1%;第三名欧洲市场下载量2.87亿次,同比增长0.7%;中国和日本市场的下载量都出现了下降,11月下载量分别为1.36亿次和5800万次,但值得注意的是,中国手游市场的跌幅达到了28.8%。

综上来看,中国市场无论是下载量还是收入,都是五大市场“最惨”的一个,由于版号审批的暂停,国内新游戏数量同比大幅减少,随着暂停时间的增加,很多有版号存量的厂商也开始面临青黄不接的尴尬,近日伽马数据的报告显示,2018年国内手游市场规模的增幅预计15.8%,对比来看,国内市场的主要增长点应该是在上半年,而新游“断粮”带来的影响随着时间的增长日益明显,因此11月收入增幅3%属于意料之中。

同时不可忽视的是,尽管东南亚、美国和欧洲市场11月的下载量仍旧保持增长,但增幅增幅都已经降低到2%以下,比如欧洲市场的增幅不到1%,作为新兴市场的东南亚增幅也只有1.3%,这可能是让人最想不到的。全球范围内的手游人口红利消失速度令人惊讶,这也意味着无论是国内市场还是出海,都将面临买量成本飙升的无奈。

日本市场买量性价比最高:每下载付费21美元

从用户价值来看,日本地区平均每下载付费高达21美元,而东南亚只有不到0.3美元,欧洲每次下载贡献1.3美元。美国市场每次下载可带来3美元收入,而中国iOS市场每次下载付费为6.4美元,与去年同期的4.4美元相比出现了大幅增长。

从这个数据可以看出,尽管东南亚市场的买量成本明显低于其他地区,但买到的每次安装只能带来0.3美元收入,只有日本市场的70分之一。与此同时,中国市场的平均每次下载付费同比增长了45%,意味着虽然11月的整体下载量同比萎缩了接近三分之一,但平均每用户的付费能力有了明显提升。

随着人口红利的消失,如何在存量市场最大现有玩家付费水平成为了所有同行必须面对的难题,即便是版号审批恢复,过去粗放型的增长也将成为过去式,玩法创新和提高广告投放的ROI水平将成为可持续增长的主要动力。

11月应用市场收入:亚洲收入主要来自游戏

某种程度来说,移动应用总收入基本和手游类似,主要原因是手游仍是移动应用商店收入的主要来源,其中亚洲市场的游戏收入占比最高,比如日本87%的收入来自手游,东南亚手游收入占比79%、中国市场手游收入占比75%,相对而言,美国和欧洲手游收入占比都只有68%。

移动应用下载方面,仅中国地区出现下跌,东南亚和欧洲市场应用下载量涨势明显。手游在移动应用下载量占比方面,美国最高,占比达38%,东南亚市场占比37%,欧洲市场非游戏应用占比36%,日本市场则为30%,中国iOS市场非游戏应用占比仅21%,去年同期这一数据为27%。